Инвестор Альфа

КАНАЛЫ TG RESEARCH

Готов ли рынок к IPO ВинЛаб в текущих условиях?

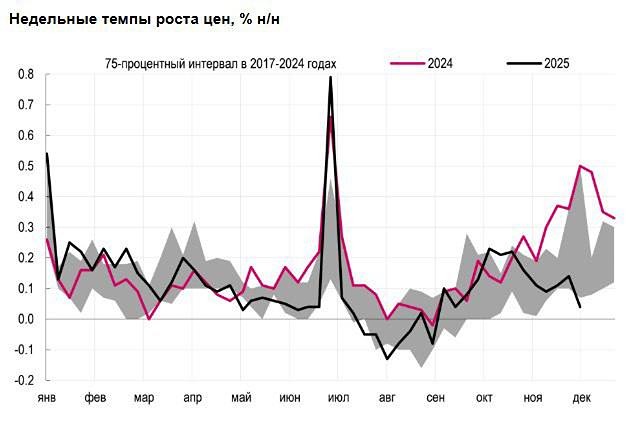

ВинЛаб: IPO на подходе? ВинЛаб выкатила отчёт по МСФО – аж за 1 полугодие 2025 года. Конечно, когда до конца год осталось почти полтора месяца – это очень актуально (сарказм). Но лучше поздно, чем никогда. Плюс компанию явно готовят к IPO. Не исключено, что отчёт был готов давно, но дают его только сейчас – информационного вброса для. Правда, непонятно, почему бы не сделать за 9 месяцев? Но давайте посмотрим на компанию внимательнее. Я много раз писал, что ВинЛаб – отличный актив, находящийся под эгидой Новабев. И в принципе, закономерно, что Новабев готовит его к IPO: это хороший шанс обкэшиться и получить деньги на дальнейшее развитие. Другой вопрос, получится ли в текущих условиях? Однако к резам. 🔼Выручка за полгода выросла на 24% до 47,7 млрд рублей. Не Х5 конечно, но темпы роста – норм. Трафик вырос на 11,8%, средний чек – на 9,7%. Не сильно много, на самом деле, особенно если сравнивать с инфляцией. Но ВинЛаб больше тяготеет к элитным сетям, чем к масс-маркету, а спрос в таких сегментах при замедлении экономики… ну как бы не растёт в принципе. Так что наличие хотя бы минимального роста лучше, чем стагнация. 🔽Плюс добавьте снижение спроса на крепкий алкоголь (потребление его год к год на душу население снижается) в пользу вина. Новабев, кстати, держит нос по ветру и начинает больше упарываться в пользу вина, запуская также собственные винодельни. 🔼EBITDA увеличилась на 85% г/г, до 6,3 млрд рублей. Правда, тут учитывается разовый доход в размере 890 млн рублей – прибыль от выбытия прочих финансовых активов. Не расшифровано, что подразумевается под этим, но ранее Новабев продала ряд прав на элитку – возможно, это оттуда денежка. 🔼Рентабельность по EBITDA составила 13,3% (11,4% – без учета единоразового дохода). Норм. У компании сейчас умеренная долговая нагрузка. Долгосрочные обязательства составляют 30,5 млрд рублей (из них 15,2 – аренда, 5,4 – налоговые обязательства, 9,9 – кредиты в банках), краткосрочные – 18,9 млрд рублей (в основном – кредиторка), причём краткосрочные обязательства за год снизились почти в 2 раза. Запас кэша – 3,29 млрд рублей. Год назад – 8,52. В основном средства были потрачены на погашение кредиторской задолженности. Отношение чистого долга к EBITDA составляет 1,9. Многовато, но для ритейлеров с большим оборотным капиталом это норм. 🔼Самая мякотка – чистая прибыль. Она выросла почти в 3 раза – до 2,3 млрд рублей. Компания за ближайшие 4 года планирует увеличить сеть до 4 тысяч магазинов (сейчас 2163, т.е. предполагается рост почти в 2 раза). Также в планах удвоение выручки до 200 млрд рублей и расширение базы лояльных клиентов до 13 млн человек. Но самое главное – компания будет преобразована в ПАО во исполнение сентябрьского решения Совета директоров. Кроме того, Новабев ещё в апреле одобрил IPO дочки путём допэмиссии. Правда, параметров IPO и допки пока нет. Сейчас уставный капитал АО составляет 544 млн рублей, он разделен на акции номиналом 0,1 рубля каждая. В целом история выглядит очень интересной. Как я писал ранее, жду IPO с нетерпением, т.к. у самого большая позиция в Новабев. А это IPO будет позитивом, прежде всего, для головной компании. Но будем смотреть, почём нам будут продавать ВинЛаб и, самое главное, куда пойдут эти деньги. Идеально, если кэш поступит в Новабев для укрепления её позиций или же напрямую в ВинЛаб для наращивания агрессивной экспанции. А вам интересно это IPO? Мои соц.сети: 🔵 [канал в Telegram, где отвечаю на ваши вопросы лично](https://t.me/+5WWe4mIXWbM4OGYy) 〽️ [канал в Mondiara](https://i.mondiara.com/i/c/investor_alfa) 🟠 [блог на Smart-lab](https://smart-lab.ru/my/ChuklinAlfa/)