Raptor Capital

ЧАСТНЫЙ БЛОГ

Банковский сектор 2025: подробный анализ и перспективы

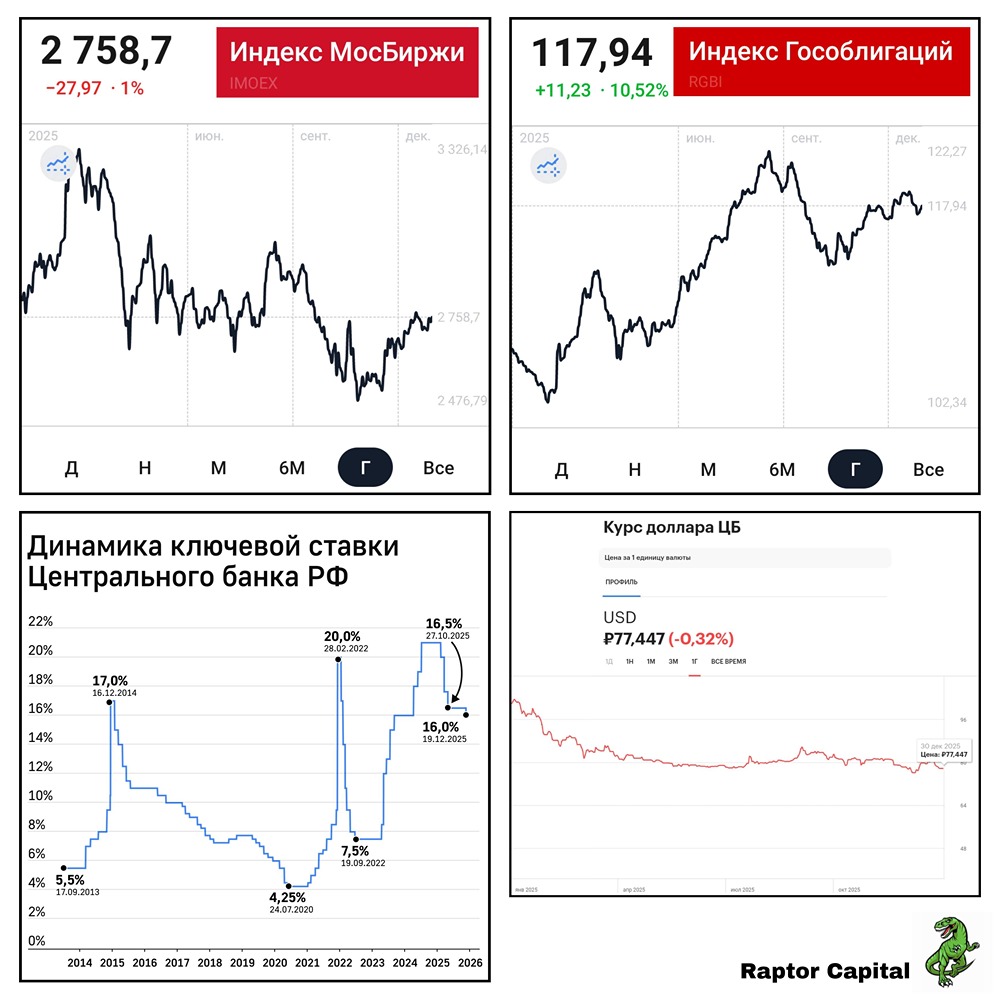

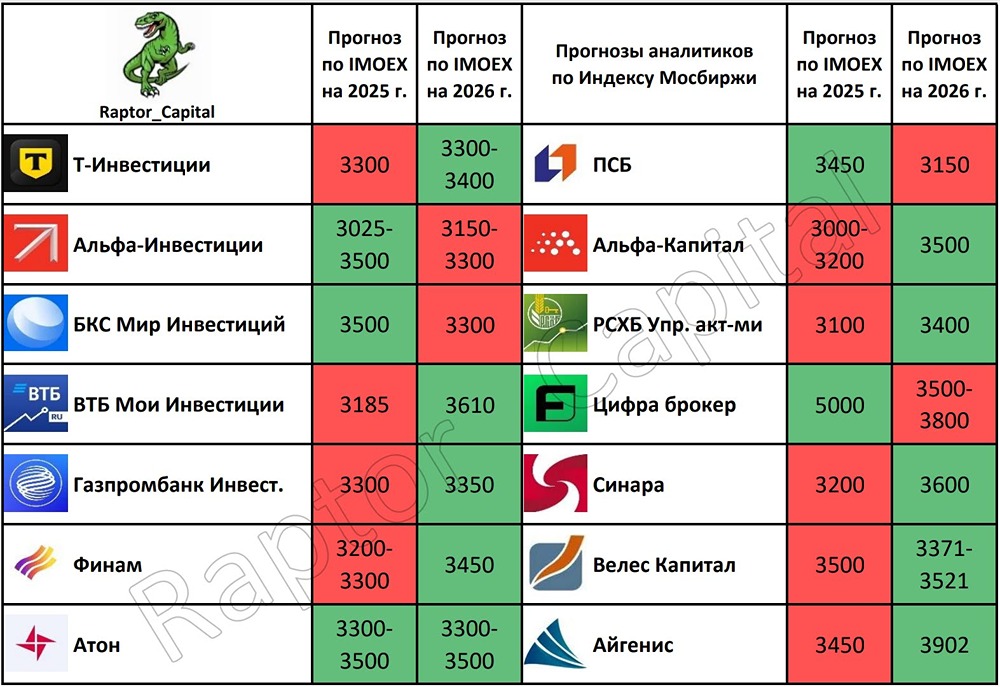

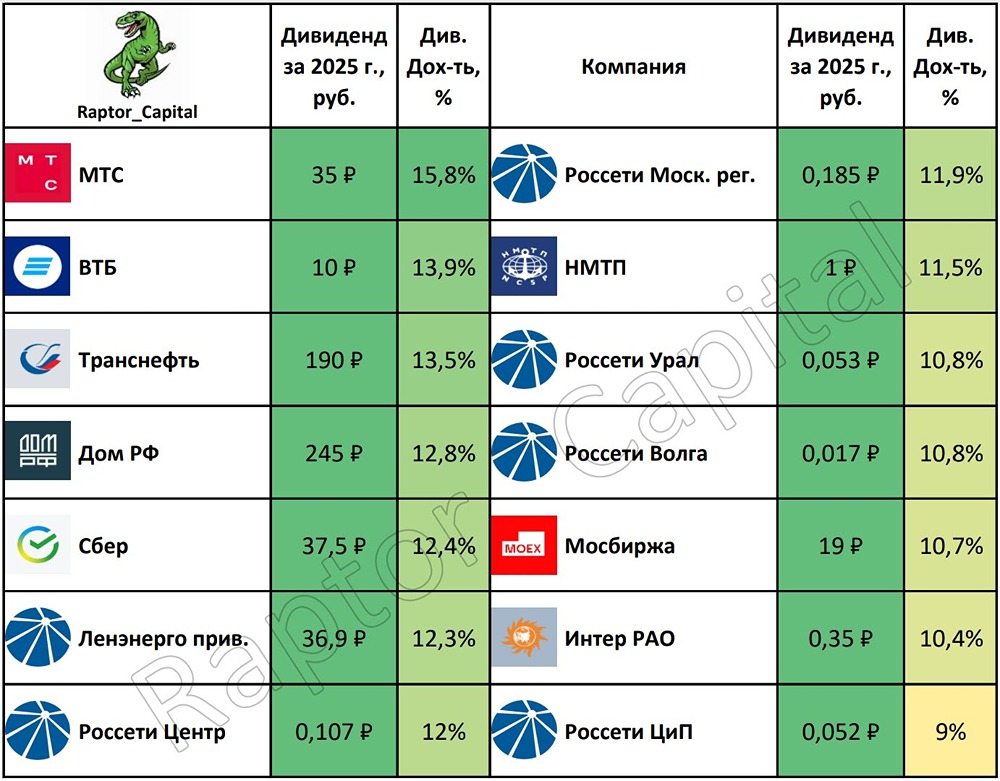

⚡ Банковский сектор – Подробный обзор 1 полугодия 📌 Несколько месяцев назад я делал подробные обзоры секторов по результатам за 2024 год. Многим такой формат понравился, поэтому теперь взглянем на результаты компаний за 1 полугодие 2025 года. Предлагаю начать снова с банковского сектора, который публикует отчёты раньше всех. ❓ СИТУАЦИЯ В СЕКТОРЕ: • За 1 полугодие 2025 года банковский сектор заработал 1,7 трлн рублей чистой прибыли (на уровне прошлого года), при этом по итогам всего года ЦБ ожидает снижение прибыли банков с 3,8 до 3-3,5 трлн рублей. Жёсткая денежно-кредитная политика привела к росту отчислений в резервы, поэтому все 6 месяцев банкам было не легко поддерживать свою маржу. 1️⃣ ПРИБЫЛЬ В 1П2025 г.: • Лидером по росту прибыли в полугодии по-прежнему остаётся Т-Технологии (+75% год к году), при этом цель менеджмента на 2025 год – рост прибыли на 40%. Более скромный рост прибыли показали Сбер (+5,3%), Банк Санкт-Петербург (+1,4%) и ВТБ (+1,2%). • Более половины прибыли потеряли МТС Банк (–55,4%) и Совкомбанк (–54,7%) – оба банка наиболее чувствительны к высокой ключевой ставке. 2️⃣ РЕНТАБЕЛЬНОСТЬ КАПИТАЛА: • У каждого из шести банков снизилась ROE. Лидером всё также остаётся Т-Технологии (26,6%), но теперь отрыв от Сбера (23,7%) сократился в 3 раза из-за поглощения Росбанка. Второе место по ROE у БСПБ (24%), у него же по-прежнему самая высокая достаточность капитала H1.0 (19,8%). • Более чем в 2 раза упала рентабельность капитала у МТС Банка (7,4%) и Совкомбанка (10,2%). 3️⃣ ЧИСТАЯ ПРОЦЕНТНАЯ МАРЖА: • Напомню, NIM показывает разницу между кредитованием и привлечением депозитов. Лучший уровень NIM всё ещё у Т-Технологий – 10,4%, что почти в 2 раза выше среднего уровня по сектору. • Самую низкую чистую процентную маржу показал ВТБ (0,9%), у которого чистые процентные доходы после создания резервов упали в 4 раза. 4️⃣ ДИВИДЕНДЫ: • Посчитал ожидаемые дивиденды, исходя из прогнозов менеджмента по прибыли за 2025 год. Больше всего должны заплатить Сбер (див. доходность 12%) и ВТБ (11,8% – если выполнят свою цель по прибыли в 500 млрд рублей, но направят на выплату 25% от прибыли). БСПБ уже начал снижать процент прибыли, который направляет на дивиденды, поэтому ожидаю див. доходность 9,1%. • Самые низкие дивиденды по итогам 2025 года пока выходят у Совкомбанка (3,6%), Т-Технологий (4,3%) и МТС Банка (5,4%). 5️⃣ ОЦЕНКА РЫНКОМ: • Самые дешёвая форвардная оценка по мультипликаторам – у ВТБ (P/E = 1,8x) и БСПБ (P/E = 3,3x). • Самая высокая оценка рынком теперь у Совкомбанка (P/E = 5,7x при возможном падении годовой прибыли до 60 млрд рублей). У Т-Технологий – P/E = 5,2x, но учитывая, что это быстрорастущий бизнес, такая оценка вполне приемлема. 6️⃣ ВНЕШНИЕ ФАКТОРЫ: • Бенефициарами цикла снижения ключевой ставки остаются Совкомбанк и МТС Банк (с прицелом на 2026 год). ВТБ по-прежнему больше других банков выиграет от смягчения геополитики, так как имеет около 900 млрд рублей заблокированных активов. ✏️ ВЫВОДЫ: • Наиболее инвестиционно привлекательным остаётся Т-Технологии, у которого больше не самые низкие дивиденды и не самая дорогая оценка рынком, как это было раньше. Сбер остаётся хорошей консервативной идеей, а БСПБ рискует столкнуться с проблемами при снижении ключевой ставки. • По-прежнему актуальна идея в акциях Совкомбанка и МТС Банка – под снижение ключевой ставки. Что касается ВТБ, лично у меня данный банк вызывает наименьший интерес, учитывая все его истории с дивидендами и допэмиссиями. • Я продолжаю держать в своём портфеле акции Сбера, Т-Технологий, Совкомбанка и МТС Банка, цели везде разные. К посту прикрепил собственную таблицу с текущим состоянием банковского сектора. Напоминаю, что все обзоры в таком формате вы можете посмотреть в моём телеграм-канале: https://t.me/+152APTFAxE9kZmQ6 ❤️ Поддержите пост реакциями, если было интересно. _____ 👉 Подписывайтесь на мой телеграм-канал , там вы найдёте ещё больше аналитики и обзоров компаний.